|

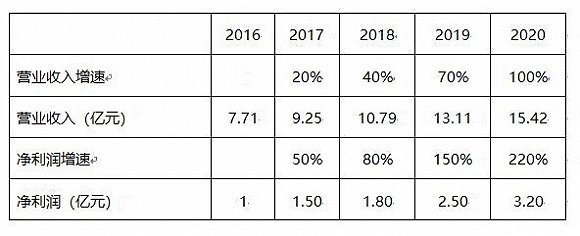

(四川食品在线 调料频道)由于调味品消费预期增加,千禾味业(603027.SH)股价在最近一个月上涨了40%。不过,随着公司大股东频繁减持股票,警报信号已经发出。 1月16日到3月4日,千禾味业控股股东伍超群累计减持达到297.5万股,套现约6000余万元。这令投资者疑惑,控股股东高位减持之下,千禾味业业绩还值得期待么? 成长性堪忧 为提高员工积极性,千禾味业在2017年实行员工股权激励计划,共计授予任职的董事、中高层管理人员及核心骨干108人,630万股限制性股票,占总股本的1.97%。该限制性股份规定可以在2017年至2020年之间分四期解禁。解禁的条件是以2016年的营业收入或净利润为基准,达到规定的增幅。具体情况如下表:  2020年第四期解禁需要达到的净利润为3.2亿元,或者营业收入达到15.42亿元。表面看,千禾味业2018年就已经实现了2.4亿元的净利润,到2020年实现3.2亿元净利润年均增速只有16%。似乎达产激励目标已经是板上钉钉。 但真实情况是,早在2018年,千禾味业要实现激励目标就已经很困难了。之所以能顺利完成,全靠一笔0.81亿元的资产处置收益。 2018年千禾味业发布公告称要“聚焦主营业务发展,同时有效利用存量资产,增加收益”。公司将以土地入股的全资子公司眉山大地龙盛电子商务有限公司的全部股权转让给四川玫瑰园房地产开发有限公司,获得资产处置收益0.81亿元。 如果剔除该笔资产处置收益,千禾味业2018年的税前利润约2.04亿元,按照15%的实际税率扣除所得税后净利润只有1.73亿元,低于2018年的净利润目标1.8亿元。2018年千禾味业实现营业收入10.65亿元,也是略低于营业收入目标10.79亿元。也就是说,如果千禾味业没有处置资产,当年就没有达到业绩激励目标,而相应的股份也就不能解禁。 如果以2018年剔除资产处置收益的净利润看,想要实现2019的净利润目标,千禾味业净利需要增长44.5%。根据千禾味业2019年一季报、半年报和三季报的情况看,千禾味业的营业利润(剔除资产处置收益影响)增速分别为22.4%,28.8%和27.8%,与44.5%的目标增速相去甚远。 千禾味业为了扩大销售额做了不少努力。首先,从电商渠道情况看,千禾味业打折促销的现象比较频繁,而且打折幅度也较大。例如,天猫超市销售的千禾明星单品500ml的380天零添加酱油满两件打8折,1.8L的180天零添加酱油满两件打6折。 其次,千禾味业还积极拓展品类。2019年下半年,公司花1.5亿现金收购镇江恒康酱醋有限公司。希望利用恒康酱醋在华东的知名度做强华东市场。据披露,恒康酱醋2018年实现营业收入为4946.21万元,净利润为93.67万元。交易完成后,恒康酱醋并表也可以增加千禾味业的营收规模。 但是,这些难掩千禾味业成长性堪忧的事实。 今年是千禾味业员工激励计划收官之年,计划解禁需要达到的净利润目标为3.2亿元。 为了实现解禁,将目标锚定营业收入可能是更加现实的选择。按照2019年和2020年的营业收入目标,千禾味业需要实现的增速分别为23.1%和17.6%。2019年前三季度,千禾味业的营业收入增速为24.6%,略高于目标。 高端市场空间有限 千禾味业定位的高端和超高端酱油市场规模并不大。数据显示,2018年国内高端酱油市场规模达到202亿元左右,占了全部酱油市场的三分之一。同期,我国酱油行业零售收入达到了745.55亿元。千禾味业目标客户定位更小众,以500mL酱油为例,公司主力产品价格带在19.8元/瓶-49.8元/瓶之间,远高于同规格的高端酱油10元/瓶-18元/瓶的主流价格带。 市场规模不大,竞争却十分激烈。这是因为酱油家庭消费量的增长空间已经不大,只能借助消费升级趋势来提升价格。因此,酱油行业高端化是大势所趋。 千禾味业的主要竞争对手们几乎都已加入了这场角逐,其中李锦记和海天味业(100.980, 0.00,0.00%)(603228.SH)的竞争优势尤为明显。李锦记和千禾味业都是定位高端酱油,不同的是李锦记品牌力更强,而且早已发展成全国性品牌。海天味业作为酱油行业的绝对龙头,也推出了一款对标千禾爆款零添加酱油的超高端酱油。而且,海天味业强大的经销商体系也可以帮助其高端酱油迅速进入市场,挤占千禾味业市场空间。千禾味业作为区域性品牌,过半销售集中在西南地区,目前正尝试往全国拓展。离开大本营市场,又没有品牌优势,让消费者接受零售价格明显更高的千禾酱油确实是个挑战。 激烈的竞争已经导致千禾味业业绩增长出现放缓迹象。这家公司净利润增速从2016年的50.44%,下降到了2019年三季度的27.8%。  图片来源:Wind、界面新闻研究部 图片来源:Wind、界面新闻研究部净利增长放缓并没有让千禾味业放慢脚步。公司一方面扩张产能,一方面给经销商更长的信用期以促进销售。 扩张产能方面,2018年千禾味业用可转债募投的25万吨酿造酱油、食醋生产线扩建项目正在建设。2019年10月,千禾味业又发布公告称计划扩建年产36万吨调味品生产线,其中可产酱油30万吨。该项目计划于今年6月开工,2022年竣工投产,总投资5.7亿元。千禾味业现有酱油产能22万吨,规划调味品产能86.5万吨,几乎是现在的4倍。如果千禾味业动销下滑,这些新增的产能利用率不足,最终还会拖累净利润表现。 酱油行业生产商地位强势,一般采用先款后货的结算方式,因此营收账款并不多。千禾味业应收账款却远高于同业水平。2018年末,千禾味业应收账款增长25.32%,达到8400万元。增速高于同期营业收入增长。到了2019年三季度,应收账款更是增长43.24%,占到了营业收入的11.25%,比上年同期上升约2个百分点。相较海天味业和中炬高新(42.700, 0.00, 0.00%)不足1%的应收账款占营业收入比,只能说明千禾味业对经销商的话语权并不强。 薪酬中挤出来的利润 千禾味业虽然产品单价远高于海天味业和中炬高新(600872.SH),但是净利率却是三家中最低的。千禾味业2019年三季度利润率下滑到14.71%,而海天味业和中炬同期净利润率分别为25.88%和17.01%。 这主要是因为千禾味业品牌力更弱,拓展时必须大幅增加销售费用。千禾味业销售费用已经从2015年占营业收入的16.65%,增加到2019年三季度的22.91%。而且,从2017年至2019年,销售费用呈现加速上升趋势。相比同行业的海天味业和中炬高新,他们2019年三季度的销售费用占营业收入的分别为11.59%和9.77%,大幅低于千禾味业超过20%的销售费用投入。  但是,大笔销售费用砸下去之后,收效却不令人满意。 截止2018年,千禾味业雇佣销售人员1164人,占全部员工的55.67%。同期市值是千禾味业三倍的中炬高新只雇佣销售989人,销售人员占比21.2%。市值十倍于千禾味业的海天味业,销售人员约2000名,占比40%。千禾味业采用“人海战术”的结果是人均创收和人均创利都大幅低于同业。

“人海战术”还会引来另一个潜在风险,就是工资支出大幅增长。

千禾味业之所以可以采用“人海战术”而不拖累净利润,主要得益于人均薪资大幅低于同业。2018年,千禾味业的人均薪资只有7.31万元/年,而海天味业和中炬高新的人均薪资为17.6万元/年和10.9万元/年。 随着千禾味业逐步将渠道铺向全国,原本较低的人均工资恐怕也不能持久。尤其是公司产品定位高端,渠道也主攻消费较高的一线城市以及省会城市。这样一来,千禾味业销售人员的平均薪资水平跟着当地平均工资水涨船高。2018年,千禾味业全年薪资支出为1.5亿元,同比增长11%。未来,如果工资支出加速增长,将对千禾味业净利润形成不小的压力。 千禾味业牺牲短期净利率,希望通过加力销售、激进扩张来打开全国市场。但是,超高端酱油市场深度不足,同时又面临强劲竞争对手,在表面风光的背后其实已经暗藏不少隐忧。

|